La Universidad de Cambridge (en colaboración con más de 360 plataformas, con las 17 asociaciones principales del Crowdfunding, con KPMG y con el apoyo de la Fundación Grupo CME) ha publicado un Estudio sobre la financiación alternativa en Europa del año 2015 que resume la evolución del Crowdfunding en el pasado año 2015 en Europa y con este artículo vamos a tratar de resumir las principales conclusiones que CROWDLENDING.ES ha podido extraer del mismo.

Datos generales de la evolución de la financiación alternativa en Europa

Del informe se aprecia que Gran Bretaña encabeza el rankig Europeo en financiación alternativa con más de 4.400 millones de euros, seguido de nuestro vecino Francés con más de 300 millones de euros, luego viene Alemania con casi 250 millones de euros y luego los Países Bajos con poco más de 110 millones de euros, detrás viene Finlandia con algo más de 60 millones de euros y por fin llega España con unos 50 millones de euros, seguido de Bélgica y de Italia con poco más de una treintena de millones de euros cada uno.

También decir que entre el conjunto de los países nórdicos el volumen de negocio ha sido superior a los 100 millones de euros y que en la Europa Central y Oriental estuvieron un poco por debajo de esa cifra, en torno a los 90 millones de euros.

Así, si excluimos a Gran Bretaña, en Europa el mercado ha crecido en 2015 más de un 70% (71,55% exactamente, desde los 594 millones de 2014, hasta los 1.019 millones de 2015). Además en 2015 se han creado más de 9400 nuevas empresas de financiación alternativa y esto representa un crecimiento de más del 160% con respecto a 2014.

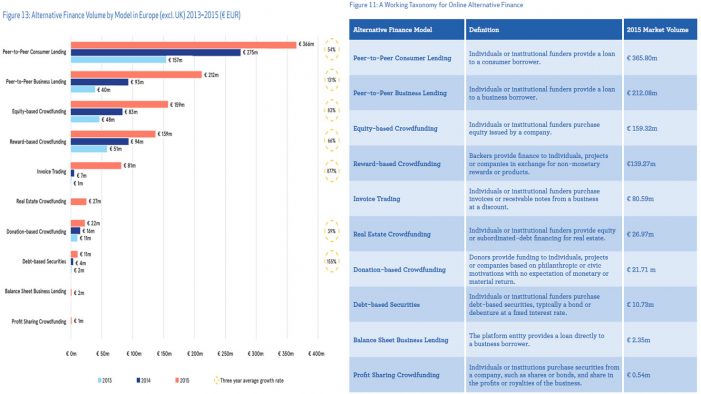

También el informe destaca que la financiación “Invoice Traiding” (financiación colectiva de facturas de empresas por inversores mediante descuento) está creciendo muy rápidamente como método de financiación alternativa de las empresas en Europa, financiándose ya un volumen de más de 80 millones de euros en 2015, lo cual significa un enorme crecimiento si tenemos en cuenta que en 2014 dicho volumen solo fue de 7 millones de euros.

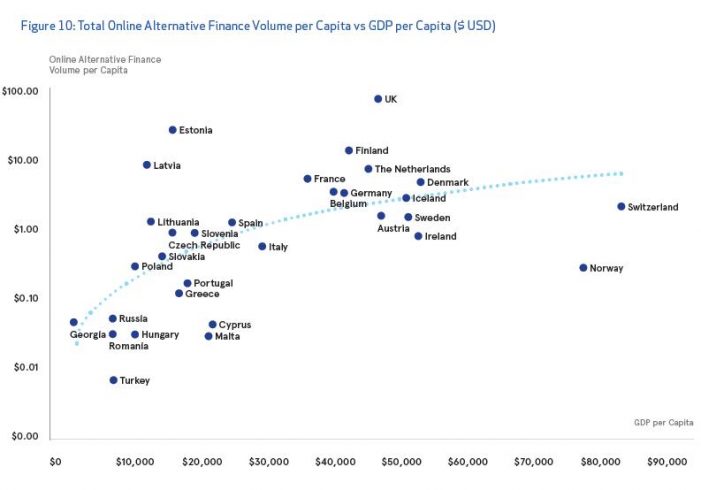

Para finalizar este apartado, decir que, sin contar Gran Bretaña (más de 65€ per cápita), los países europeos que más volumen de financiación alternativa per cápita presentan son por este orden, Estonia, Finlandia y Mónaco con importes de inversión per cápita de 24€, 12€ y 10€, respectivamente, quedando España en el puesto 15 con poco más de 1€ per cápita.

Evolución general de los diferentes tipos de Crowdlending.

El Crowdlending de consumo en Europa es el de mayor volumen sobre el total (cosa que no pasa en España que es el últmo) con más de 360 millones de € financiados, luego le sigue el Crowdlending de empresas con más de 200 millones de euros y luego viene el “Equity Crowdfunding” (que es un Crowdlending que invierte en acciones del capital de la empresa financiada) con casi 160 millones de euros y, en cuarto lugar, tenemos al ”reward-based Crowdfunding” (que es el Crowdfunding de recompensa que se basa en dar algo al inversor a cambio de su aportación: bien puede ser un ejemplar del libro financiado o bien un billete del concierto financiado o lo que sea) con casi 140 millones de euros financiados.

Riesgos de la financiación alternativa en Europa

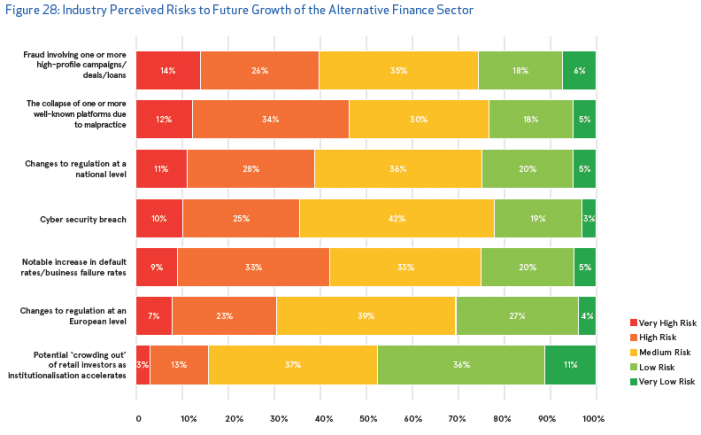

Los riesgos de la financiación alternativa en Europa son los siguientes según una encuesta elaborada por los autores del informe: alrededor de un 38% de los encuestados consideran adecuadas o apropiadas por las regulaciones nacionales en materia de financiación colectiva, alrededor de un 28% considera que dicha regulación es excesiva o demasiado estricta y que alrededor de un 10% considera que dichas regulaciones legales son demasiado benévolas y muy poco exigentes.

Así mismo los mayores riesgos percibidos por dichos encuestados son la morosidad fruto de los proyectos de inversión que fracasan, las actividades fraudulentas que buscan engañar al inversor para quedarse con su dinero y la posible quiebra por negligencia de alguna de las plataformas de Crowdlending que ahora están naciendo y que están creciendo con fuerza.

Evolución de la financiación alternativa en España.

La financiación alternativa en España ha crecido un promedio del 75% desde el 2013 al 2015 y se han invertido en 2015 más de 50 millones de euros con un incremento de casi el 40% con respecto a 2014. España, contando UK, ocupa el sexto lugar en volumen total de inversión en financiación alternativa y el puesto 15 en inversión per cápita, tal y como ya hemos señalado más arriba.

El Crowdlending para empresas es la financiación que más predomina en España representando casi un 44% de la totalidad de la financiación alternativa que se da aquí, seguido del reward-Crowdfunding que representa casi un 20%, seguido del Invoice-traiding y en tercer lugar del equity-crowdfunding , en cuarto puesto está el donation-crowdfunding y luego vendrían nuevos modelos de financiación alternativas que están apareciendo basados en la inversión en el sector inmobiliario y en préstamos al consumo, pero que aún son minoritarios. Las cantidades las pueden ver ustedes en el gráfico adjuntado más arriba.

La media de los préstamos al consumo en España son de 3500€ con unos 40 inversores lo cual arroja una media de unos 87,5€ por inversor, mientras que la media en préstamos a empresas es de casi 25.000€ por préstamos y con unos 85 prestamistas, lo cual nos da una media de unos 290€ por inversor, mientras que en UK el tamaño medio de los préstamos es de 90.000€ y en Europa de 100.000€.

El principal riesgo que ven los españoles inversores en Crowdlending es el posible cambio de la regulación nacional al respecto y la posible mala práctica por parte de las empresas de Crowdlending que las pueda llevar a la quiebra y opinan que ese riesgo es alto o muy alto más de un 60 % de los encuestados, también se percibe riesgo alto o muy alto en un 45% de los encuestados sobre la posible quiebra empresarial de algunos prestatarios por la caída de sus negocios. Para ver el porcentaje del resto de riesgos, rogamos vean el gráfico adjunto.

El presente y futuro de la financiación alternativa en Europa.

La financiación alternativa seguirá creciendo en Europa, más si la comparamos con la evolución de la financiación alternativa en EEUU o China, así si le otorgamos un crecimiento potencial, pongamos de un 50% e incluyendo a UK, para el año que viene estaríamos rondando ya los 8.000 millones de euros en Europa y para España esperamos tres cuartos de lo mismo, así que para el año 2016 podríamos superar los 75 millones de euros.

También se esperan más desarrollos de normativos que regulen este tipo de financiación alternativa para dar más seguridad y confianza al inversor, así como un posible incremento en el costo de la financiación debido a posibles problemas macroeconómicos que puedan sobrevenir en el futuro; no obstante, a largo plazo, se aprecia un futuro inmenso para este sector volviéndose cada vez más importante para conseguir el objetivo de ayudar al crecimiento de la financiación de la economía real de una forma más sostenible; para ello es básico el cumplimiento de las reglas establecidas y ser muy transparentes, tener buenos criterios de evaluación de riesgos y control, dar un buen servicio al inversor y, sobre todo, ser fiables, solventes y convincentes.

Para acabar este artículo reproduciremos aquí las palabras de Irene Pitter, Ejecutiva de Banca y Mercados de Capital y miembro del equipo Fintech de KPMG la cual, sobre el futuro de la financiación alternativa en Europa, dijo lo siguiente :

“Con este informe hemos demostrado que el sector de la financiación alternativa está creciendo y madurando, que el año 2016 será un año importante para su crecimiento y consolidación en su conjunto pues ya creció más de un 70% en el año pasado y se aprecia que la demanda de financiación alternativa no para de crecer en la UE gracias al incremento de clientes e inversores”

Desde CROWDLENDING.ES aprovechamos la ocasión para invitar nuestros seguidores para que se suscriban a nuestro blog para así poder recibir nuestras Newsletters en su correo electrónico con todas las novedades del apasionante mundo del Crowdlending.

ESTEBAN LÓPEZ

Comments (2)

Roberto

Muy interesante. No cabe duda que hay otra forma de hacer banca y ayudar a las empresas en su financiacion. Este sector es un bebe que aun le queda mucho camino por delante. Por supuesto hay que trabajar en reducir lo maximo los retrasos e impagos para dar mas seguridad a la inversion. Lo que no entiendo es que dependamos de bancos para trasladar los capitales entre plataformas de crowlending.

Esteban López

Dale tiempo al tiempo, algún día ya no serán necesarios los bancos tradicionales para traspasar fondos entre plataformas sin tener que pasar obligatoriamente por una cuenta bancaria tradicional.

Saludos!!!