Con motivo del próximo agotamiento de la famosa “Hucha de las Pensiones” para finales del año 2017 hoy vamos a escribir sobre las Pensiones de Jubilación y el Crowdlending, vamos a ver como el Crowdlending puede ayudarle a que usted pueda cobrar una pensión de jubilación digna en el futuro.

Causas que motivan la preocupación del futuro las pensiones

Son muchas y variadas, pero aquí solo destacaremos las más importantes, como son:

- La baja tasa de fertilidad. En España se tienen pocos hijos, es el tercer país con menor tasa de fertilidad de Europa, con menos de 1,3 hijos por mujer, cuando la media mundial es superior a los 2,5 hijos por mujer. Ello genera un problema de relevo generacional ya que, en el futuro, no habrán suficientes personas cotizando como para sostener el sistema de pensiones. Esto de tener pocos hijos, o ninguno, es debido, principalmente, a los bajos salarios, a la precariedad laboral y al retraso en tener el primer hijo, retraso que al final provoca que las mujeres desistan de tener hijos definitivamente.

- La alta esperanza de vida. España está entre los diez países con habitantes más longevos del mundo, aquí nuestra esperanza de vida ha pasado de los 78 a los 83 años de media en los últimos años y esto hace que haya cada vez un mayor número de pensionistas cobrando del sistema.

- La negativa tasa de migración. España fue un gran país de acogida de inmigrante en el pasado boom inmobiliario, pero eso ya no es así. Ahora, desde hace 5 años, la tasa de migración es negativa y así en 2015 vinieron 50.000 inmigrantes pero, en contraposición, unos 100.000 españoles, entre 25 y 44 años, emigraron a otros países para ganarse la vida; esto representa una gran fuga de población joven en edad laborable que, al no cotizar aquí, afecta a los ingresos de la Seguridad Social y hace que descuadre la financiación del sistema de pensiones generándose un gran déficit.

Los planes de pensiones privados

Un Plan de Pensiones es un producto financiero de inversión a largo plazo que consiste en abrir una cuenta especial en una entidad financiera en donde usted depositará sus ahorros con una periodicidad mensual, trimestral o anual y en donde se irá acumulando el capital más los intereses o beneficios (o pérdidas) hasta que llegada la fecha de jubilación usted pueda cobrarlos de forma total, parcial o periódica.

Esto de que nos hagamos un Plan de Pensiones privado es lo que están promocionando mucho nuestro actual Gobierno y toda la banca tradicional ante la posible futura quiebra del sistema de pensiones. Pero su objetivo principal es el de favorecer a la banca tradicional para que nos abramos con ellos un plan de pensiones privado y lo hacen metiendo miedo al personal con lo de que si no lo haces no tendrás en el futuro una paguita que te complemente la mínima pensión asistencial que te pueda proporcionar el Estado; pero, como siempre pasa, no nos cuentan toda la verdad sobre este producto financiero y eso es justo lo que a continuación vamos a hacer nosotros.

La verdad sobre los Planes de Pensiones

En primer lugar decir que los Planes de Pensiones son un producto con una fiscalidad diferida que no beneficia al inversor, ya que si bien parece que en el presente el contribuyente se ahorra de pagar impuestos (al poder deducirse íntegramente de la base imponible de todas las aportaciones en volumen anual, hasta un máximo de 8000€/año) la verdad es que todos esos impuestos que parece que se ahorra de pagar ahora, en realidad ya los pagará mañana y con creces, cuando rescate el plan de pensiones en el futuro. (Recomendamos ver este artículo de Arboribus que habla al respecto y en el que se dan algunos ejemplos numéricos que avalan nuestra afirmación y en donde se puede ver a las claras que de ahorro fiscal, nada de nada, antes al contrario).

También hay que decir que la Ley te permite el que puedas rescatar el plan de pensiones antes de la jubilación pero solo en determinados casos, como por ejemplo, en caso de invalidez para trabajar, en caso de fallecimiento del beneficiario, en caso de enfermedad grave, en caso de dependencia total o en el caso de estar desempleado durante más de una año seguido y no tener derecho a prestación alguna. Pero esta opción de rescate mejor que no nos la planteemos porque eso querría decir que pensamos que en el futuro nos van a ir mal las cosas, pero creemos que tenemos que mencionarlas en este artículo, para público conocimiento, y porque nunca se sabe.

La opción más recomendable, por tanto, es la de solicitar que nos retornen todo lo acumulado en el plan de pensiones en forma de una renta vitalicia, es decir, un tanto de dinero cada mes, como si fuera una nómina o una pensión, y en función de lo que nos corresponda, ya iremos tributando mes a mes como si de una retribución salarial se tratase y tributaremos a un determinado tipo de porcentaje que irá en función del tramo del IRPF que nos corresponda según la cuantía anual recibida.

Destacar que, en los últimos 10 años, la mayoría de planes de pensiones, concretamente más de un 90%, han dado resultados medios inferiores al 3% y que algunos incluso hasta han dado resultados negativos, por lo que en el aspecto de la rentabilidad vemos que los planes de pensiones no son nada recomendables y en cuanto al aspecto de la liquidez, también vemos que tampoco sirven pues, salvo en los casos mencionados, nunca podremos recuperar las cantidades invertidas hasta que no lleguemos a la fecha de jubilación.

El Crowdlending como Plan de Ahorro Sistematizado para la Jubilación

Ya hay mucha gente en todo el mundo que está empezando a utilizar el Crowdlending para hacerse un plan de ahorro sistematizado para la jubilación y eso quiere decir que está destinando a invertir en Crowdlending una cantidad fija de sus ahorros, de forma sistematizada y periódica, todo con el objetivo de llegar a la jubilación con una cantidad considerable de capital e intereses acumulados que le permita complementar su pensión y vivir, cómodamente, durante el resto de su vida sin tener que preocuparse de si llegará a fin de mes o no.

Vamos a mostrarles un ejemplo simple de cómo puede hacerse usted mismo un plan de ahorros sistematizado mediante Crowdlending:

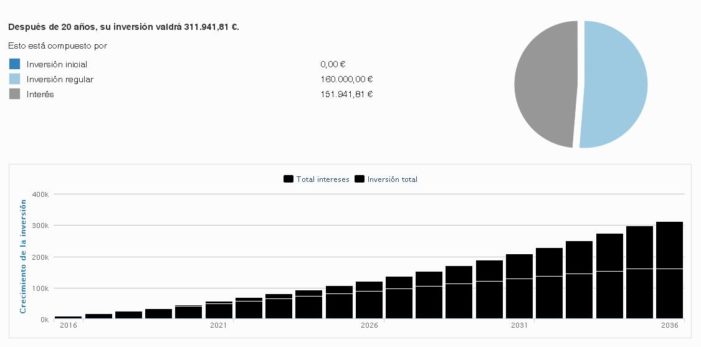

Ejemplo: Usted da la orden a su banco para que traspase a su cuenta de Crowdlending el máximo deducible fiscalmente, es decir, 8.000€ al año –puede decirle que se lo transfieran mes a mes o como usted decida- y luego usted ordena a la plataforma de Crowdlending (ya hay sistemas automáticos creados para ello) que reinvierta, una y otra vez, todo el principal y todos los beneficios obtenidos de forma sistemática; así si suponemos una rentabilidad media del 6% anual, usted en 20 años tendrá en su cuenta más de 300.000€ para su jubilación, tal y como se puede ver en el siguiente gráfico proporcionado por nuestra calculadora financiera.

Entre ahora en nuestra página web CROWDLENIDNG.ES y suscríbase gratuitamente, de esta forma le podremos enviar por email nuestras Newsletters con todos nuestros últimos artículos publicados y con todas las novedades y noticias más destacadas del apasionante mundo del Crowdlending.

ESTEBAN LÓPEZ