Con fecha 27 de octubre de 2015 ha entrado en vigor la Ley del Crowdlending (Ley 5/2015 de Fomento de la Financiación Empresarial) que regula legal y jurídicamente a todos los intervinientes en las nuevas formas alternativas de financiación e inversión como es el Crowdfunding y el Crowdlending, el cual no es más que una modalidad de Crowdfunding que se articula en forma de préstamo y a cambio de unos intereses.

En este artículo vamos a destacar algunos de los aspectos que nos parecen más relevantes de esta ley para que todos nuestros lectores sepan a qué atenerse y qué novedades han aparecido al respecto, sobre todo en lo basado en el sector del Crowdlending, que es el que nos interesa aquí.

Sobre los promotores y los proyectos de financiación

Las empresas de Crowdlending serán quienes deben evaluar y admitir los proyectos de financiación y a los promotores solicitantes de la misma, deberánn acreditar su verdadera identidad, si son personas físicas, y si son personas jurídicas deberán verificar si están válidamente constituidas y si los administradores están habilitados o no.

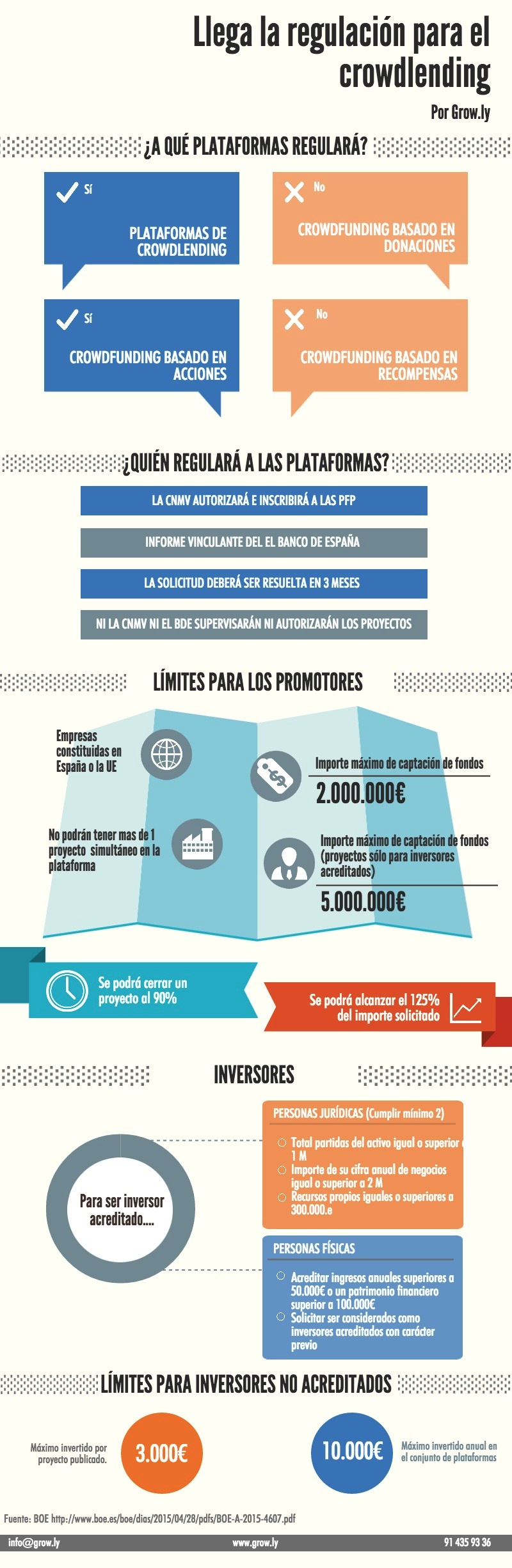

También deberán asegurarse de que ningún promotor tenga publicado en una misma plataforma más de un proyecto de financiación y que éste no sea superior a 2 millones de €, se pueden hacer más rondas más adelante que no superen dicho importe en cómputo anual, asimismo, si los proyectos solo se dirigen a inversores acreditados, dicho límite sube a 5 millones anuales.

Se deberá fijar un objetivo de cantidad de dinero a financiar y un plazo máximo de participación ampliable en un 25%, si así se establece previamente, y si no se consigue reunir todo el dinero en dicho plazo, se cancelará el proyecto y se devolverá el dinero a todos los inversores; a no ser que se hubiere alcanzado al menos la cantidad del 90% de lo solicitado, una vez descontada la participación de la propia plataforma en el proyecto de financiación, en este caso sí se puede seguir para adelante.

Los promotores serán responsables de la información que proporcionen frente a los inversores y frente a la plataforma. Para personas físicas la información mínima a presentar consistirá en un CV, el domicilio para notificaciones, descripción de su situación financiera y de endeudamiento.

Si el promotor es una persona jurídica y el dinero lo recibe en forma de capital social a cambio de acciones o lo recibe a cambio de emitir obligaciones entonces deberá presentar una descripción de la sociedad, cuál es su órgano de administración, CV delos administradores, datos registrales de la sociedad, número de empleados, descripción de la situación financiera, del capital social y del endeudamiento de la Sociedad.

Sobre los inversores y su protección

La ley distingue a dos tipos de inversores: los inversores acreditados y los no acreditados.

Para ser inversor acreditado las personas físicas deberán acreditar unos ingresos anuales superiores a 50.000€ o un patrimonio financiero superior a 100.000€ o contratar un servicio de asesoramiento financiero externo y también deberán solicitar expresamente el ser considerados como inversores acreditados y la renuncia expresa a ser tratado como inversor no acreditado.

Para las empresas, si quieren ser inversores acreditados, tendrán que tener un activo superior a un millón de euros, una cifra de negocios anual superior a 2 millones de euros y unos recursos propios superiores a 300.000€, no obstante, las Pymes podrán ser consideradas inversores acreditados si así lo solicitan expresamente, tal y como hemos indicado más arriba.

En cuanto a los límites para la inversión, la ley dice que los inversores no acreditados no podrán invertir más de 3.000€ por proyecto de inversión y tampoco podrán invertir más de 10.000€ anuales en total en el conjunto de proyectos publicados en todas las plataformas de Crowdlending y deberán ser las empresas de Crowdlending quienes se encarguen de exigir al inversor una manifestación expresa de que no ha pasado dichos límites y de que ha sido informado del riesgo que supone la inversión en Crowdlending y dicha manifestación podrá ser hecha de forma manuscrita, por email o por teléfono mediante grabación de la conversación.

Por último decir que para los inversores acreditados no hay límite alguno de inversión.

También queremos recomendarles esta infografía, hecha por nuestros amigos de Grow.ly, para que vean, más gráficamente resumido, todo lo que le hemos relatado por escrito en este artículo:

Las plataformas de Crowdlending no pueden intervenir en préstamos con garantía hipotecaria, la ley lo prohíbe expresamente, y deben someterse obligatoriamente a la supervisión de la Comisión Nacional del Mercado de Valores (CNMV) y al Banco de España, quién será quien emita el informe acreditativo de que la empresa de Crowdlending cumple todos los requisitos exigidos por la ley y que puede ser inscrita en el Registro de empresas de Crowdlending.

Todas las empresas deberán remitir toda la información relevante exigida por la ley a la CNMV quien la verificará y consultará al Banco de España si es menester y si comprueba datos falseados o incorrectos dichas empresas de Crowdlending podrán ser sancionadas con multas que pueden ser de hasta 200.000€ o superiores e incluso pueden llegar a ser borradas del Registro lo que les impediría operar en el mercado español.

Y en nuestra humilde opinión, todo esto está muy bien, porque dota de seguridad jurídica al sector del Crowdlending: A partir de ahora todo el mundo tiene unas reglas legales de obligado cumplimiento y la ley amparará a todos los intervinientes en este tipo de operaciones haciendo de garantía, por lo tanto, desde CROWDLENDING.ES, prevemos que el sector del Crowdlending no va a hacer más que crecer y crecer en el futuro, habida cuenta de que ya no es un sector desregulado y de que hace mucha falta en España el que crezca un sector de financiación e inversión alternativo, que le haga competencia al monopolio de la banca tradicional, y que sirva para financiar a nuestras maltrechas Pymes.

Si quieren saber más sobre esta ley que acaba de entrar en vigor, por favor, lean nuestro artículo “Breve análisis a la Ley del Crowdlending” y allí encontrarán más información sobre esta Ley de Fomento a la Financiación Empresarial que regula el sector del Crowdlending en España.

Suscríbase a CROWDLENDING.ES y recibirá cumplida información sobre el mundo del Crowdlending y de las finanzas en general y, a partir de noviembre, usted también recibirá en su correo electrónico nuestro CRIC (Cuaderno de Recomendaciones de Inversión en Crowdlending) que es un documento elaborado por nosotros en el que les haremos nuestras recomendaremos de inversión en Crowdlending, a modo de ejemplo, para que usted pueda sacarle el mejor rendimiento a sus inversiones en Crowdlending.

ESTEBAN LÓPEZ