1 – Estateguru es una plataforma Estona especializada en préstamo con garantía inmobiliaria que ofrece dos tipos de producto:

- Préstamos con garantía inmobiliaria. El prestatario ofrece un bien inmueble como colateral del préstamo que solicita. El capital percibido suele destinarse al desarrollo de un proyecto empresarial, reforma de la propia vivienda o refinanciación de un préstamo anterior. Es lo que se conoce en terminología sajona como “bridge loan”, un “préstamo puente” que es utilizado transitoriamente por el prestatario hasta encontrar una mejor solución a sus necesidades financieras. En Inglaterra este tipo de préstamo está muy desarrollado, se ofrece en varias plataformas y mueve volúmenes realmente importantes. Este es el préstamo con garantía real por excelencia. Estateguru es la única plataforma que en estos momentos ofrece este producto al estilo de las grandes plataformas inglesas pero en euros lo que nos permite eliminar el riesgo cambiario.

- Préstamo a la promoción con garantía inmobiliaria. Se utilizan inmuebles propiedad del prestatario como colateral de un préstamo destinado a financiar proyectos de promoción inmobiliaria. La garantía la pueden formar inmuebles de promociones anteriores (vivienda nueva) o de segunda mano normalmente ubicados en la capital: Tallín. Otras veces es el propio solar donde se va a realizar la promoción el que respalda el préstamo.

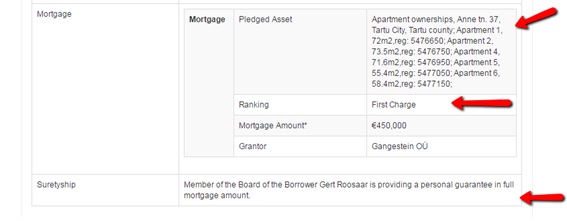

Hay que recalcar que además de la garantía del inmueble el prestatario avala la operación. Esta segunda cobertura se activaría sólo en caso de que la venta de la vivienda no fuera suficiente para cubrir la totalidad del préstamo declarado fallido. Hasta la fecha no se ha producido ningún default, pero hace tiempo hice la consulta y me dijeron que en caso de producirse no esperan que el proceso de ejecución y venta del inmueble se demorase más de 7 – 9 meses. También está previsto el pago de los intereses por los meses adicionales. En caso de default el inversor siempre tiene un colchón de seguridad, el LTV (Loan To Value) que no suele ir más allá de un 60% para las viviendas y del 45% en caso de solares. El LTV es la cantidad ofrecida como préstamo en relación con el precio de tasación del inmueble, por ejemplo, un inmueble que vale 100.000 euros (precio de mercado según tasación) al aplicarse un LTV de un 60% tan sólo será merecedor de un préstamo de 60.000 euros.

2 – Calidad de los inmuebles ofertados como colateral.

En la Europa con moneda euro Estateguru y Mintos son las dos únicas plataformas que actualmente ofrecen préstamos con garantía hipotecaria. Existen diferencias sustanciales en la calidad de los inmuebles y en el período de duración de los préstamos. Aunque no todos, algunos de los préstamos que encontramos en Mintos tienen como garantía inmuebles de inferior calidad, normalmente de los cinturones residenciales (dormitorio) de las grandes ciudades de Lituania y Letonia que fueron construidos cuando estos países pertenecían a la extinta URSS. Con frecuencia son viviendas de bloques de pisos realizados con pésimas calidades de construcción y en mal estado de conservación, sobretodo de la fachada y otros elementos comunes. No es un demérito de la plataforma, es la realidad de esos países, antiguos satélites de la URSS donde los regímenes comunistas de aquel entonces construían este tipo de edificaciones dormitorio que en la actualidad aún conforman la mayor parte de los extrarradios de las grandes ciudades.

Por el contrario, en Estonia, se está viviendo una auténtica renovación del parque inmobiliario. Los proyectos que se recogen en la plataforma Estateguru son de la más alta calidad, algunos de ellos auténticos “casoplones” ubicados en nuevas barriadas residenciales y excelentes viviendas de segunda mano en el centro de la capital.

3 – Plazo temporal de maduración de los préstamos.

Estateguru ha tomado el modelo Ingles del “bridge loan”, préstamos de duración media 12-18 meses, a diferencia de los ofrecidos en Mintos que suelen rondar los 60 meses.

En algunos proyectos de promoción inmobiliaria pueden llegarse a financiar hasta tres fases del mismo; reparcelación, construcción y acabado. El inversor puede ir acompañando la obra en todos sus tramos o tan sólo tomar uno de ellos para no acumular excesivo riesgo por proyecto. Cuando esto ocurre se le hace saber al inversor indicando el número de la fase a la que pertenece.

4 – Pago de intereses.

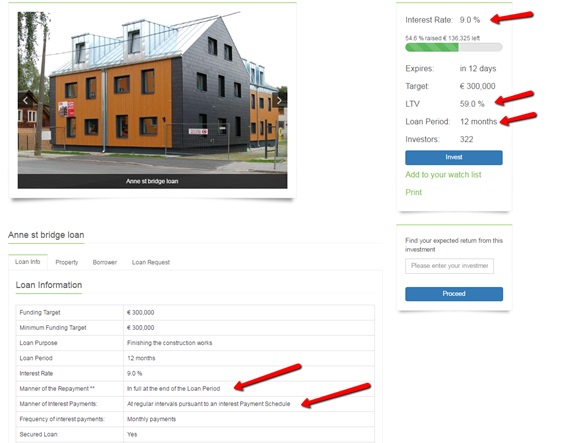

Dos son las La formas de pago más habituales; “bullet payment” o pago a término de principal más intereses y “pago parcial” donde se pagan mensualmente los intereses y el principal a término. Los tipos de interés ofrecidos a inversores van actualmente del 9 al 12% dependiendo del rating; “first rank” o “second Rank” que el portal otorga a cada proyecto.

La plataforma sólo carga comisiones de gestión a los prestatarios.

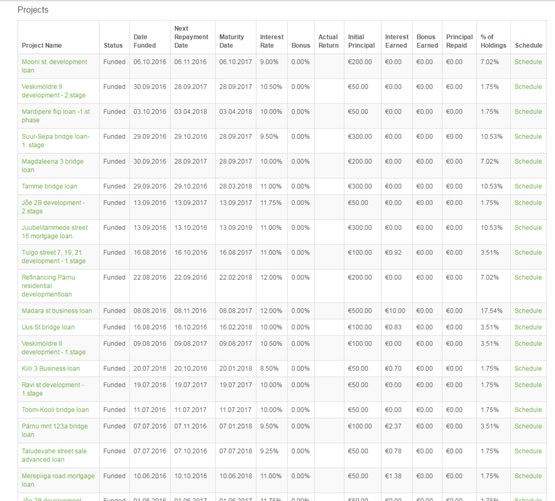

5 – Ejemplo de cartera

Actualmente tengo en cartera 20 proyectos, os dejo un pantallazo donde puede verse parte de ella. Como siempre hago cuando empiezo a invertir una nueva plataforma comienzo con pequeñas cantidades de 50 euros y voy incrementando si la experiencia de inversión es satisfactoria.

Tan sólo uno de los préstamos en los que he participado ha sido amortizado de forma anticipada. Cuando esto ocurre el prestatario paga como mínimo los intereses correspondientes a 3 mensualidades. El resto de la cartera viva se va pagando con regularidad tan sólo con algún retraso de días.

5 – Estrategia de inversión:

Conocidos los distintos tipos de productos hay que determinar en qué préstamos nos sentimos más cómodos. Tengo que decir que yo le tiro a todo dado el excelente historial de pagos de la plataforma aunque tomo una mayor cantidad en los préstamos con pago mensual de intereses y menos en los de “bullet payment”. También es posible desestimar estos últimos si no nos sentimos tranquilos sin recibir noticias todos los meses en forma de intereses de que nuestro prestatario “sique vivo”.

Hay que tener en cuenta que la plataforma no tiene actualmente herramienta automática de puja. Cuando los proyectos son de importe pequeño, por ejemplo hasta 80.000 euros, no suelen tardar más de 1 o 2 horas en llenarse, algunos incluso menos. Los días que se intuye que va a salir un préstamo hay que estar atento al mail para recibir la señal a tiempo. A diferencia de las plataformas inglesas Estateguru no tiene servicio de “Pipeline” donde el día antes se avisa a los inversores del lanzamiento de un nuevo préstamo permitiéndoles revisar todas las características del mismo y comprometer las cantidades que posteriormente se ofertaran una vez abierta la puja. En Estateguru los proyectos llegan a la plataforma sin previo aviso, tan sólo con una notificación vía mail al mismo tiempo que el proyecto sale al Marketplace, en caso de ser un préstamo pequeño hay que revisar las características del mismo rápido y tomar la decisión de inversión porque en ocasiones literalmente vuelan y corremos el riesgo de quedarnos fuera.

Cuando recibo un mail yo analizo unos cuantos parámetros que considero fundamentales, primero me fijo en la calidad del inmueble y el tipo de proyecto (promoción o préstamo puente), después miro el interés, el plazo temporal y el LTV, finalmente la forma de pago: parcial mensual o “bullet payment”.

Después reviso la lista de los inmuebles que conforman el colateral, la calificación del proyecto como “first” o “second range” y por último compruebo que el prestamista también figura como avalista del proyecto.

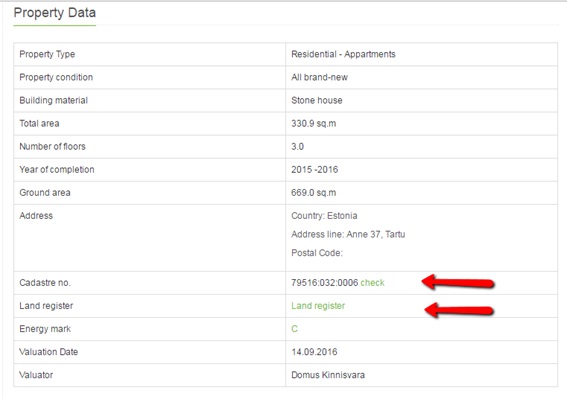

Hecho esto tomo la decisión y realizo la inversión. Después podemos ya tranquilamente analizar otros datos del inmueble que Estategurú, en su política de transparencia, ofrece al inversor como por ejemplo el catastro y el registro de Estonia. También es posible contrastar su localización a través de Google maps: zona centro, extrarradio, costa, etc.

Por último se da información sobre el prestatario, básicamente datos personales e información de su empresa. En caso de ser una promotora se facilitan fotografías de proyectos inmobiliarios anteriores. Podéis ver un ejemplo en el siguiente cuadro:

A modo de resumen os dejo una relación de los que a mi entender son puntos fuertes y débiles de la plataforma:

- a) cosas que me gustan mucho:

-Alta calidad de los inmuebles ofrecidos como colateral de los préstamos.

– Períodos de maduración de los préstamos razonable (12-18 meses).

– Transparencia en la documentación ofrecida.

– Buen diseño de la plataforma y correcta usabilidad.

– Adecuada relación Riesgo/Beneficio en los productos ofrecidos.

– Mora actualmente inexistente.

- b) cosas que se debería incluir o mejorar:

– “Pipeline” o aviso previo a la salida al Marketplace de los préstamos.

– Mercado secundario.

– No hay chat en vivo que proporcione un contacto rápido, tan sólo se facilita un email, que cuando lo he utilizado han tardado hasta 4 días en contestar.

– No estaría de más algo más de información especialmente para los inversores extranjeros, por ejemplo un informe trimestral sobre la situación del sector inmobiliario en Estonia.

Tan sólo añadir una cosa más, la promoción del 0.5% que la plataforma ofrece es sólo sobre el capital invertido durante los 3 primeros meses. Para aprovecharla al máximo podemos dividir la mayor parte del dinero que pensemos dedicar a Estateguru entre 30 ya que 10 son los proyectos que de media están saliendo cada mes al Marketplace. Invirtiendo de esta manera optimizamos la promoción siempre dentro de una diversificación suficiente. Recordad que para poder participar del programa hay que realizar el alta en la plataforma a través de la invitación de un afiliado (link o botón de abajo), de otra manera no se tiene derecho a percibir el bonus, os dejo aquí el mío:

Os recuerdo que podéis seguir la evolución de la inversión en esta y otras plataformas en la cartera de Crowdlending.es https://www.crowdlending.es/cartera/

Saludos

Agustín Espinosa

Comments (4)

Dardo

Hola Agustín,

Te traslado una pregunta que ya añadí en el post de Esteban:

Sobre los beneficios, se aplica algún tipo de impuesto por parte de Estonia?. Como se evitaría la doble imposición de impuestos? En la documentación inicial te piden el Certificado de Residencia Fiscal en España?.

Saludos.

Felipe García

Normalmente con subir tu DNI, el IBI y una factura doméstica la empresa ya no te realiza ningún tipo de retención y evitas así la doble imposición.

Saludos.

HomoInvestor

Felipe,

Con el IBI… ¿te refieres al Impuesto de Bienes Inmuebles? Si es así… no acabo de ver la relación…

Y otra pregunta ¿la plataforma te proporciona algún tipo de certificado para que tu sepas lo que declarar?

Un saludo,

HomoInvestor

Felipe García

Si HomoInvestor tienes más información en este post pero me refiero al Impuesto de Bienes Inmuebles : https://www.crowdlending.es/blog/mi-experiencia-con-viventor

Claro la plataforma te proporciona un certificado de beneficios.

Saludos.